Gerichtsakte: Amazon verhandelt mit Krankenversicherern

Amazon hängt wie ein Damoklesschwert über dem Arzneimittelmarkt: Auch hierzulande wird mit Argusaugen beobachtet, wie der Versandhandelsgigant versucht, sich im US-Gesundheitswesen breit zu machen. Denn ist das Großprojekt erfolgreich, wird Amazon als nächstes versuchen, in Europa Fuß zu fassen – dagegen sähen Zur Rose & Co. aus wie kleine Familienbetriebe. Ein Rechtsstreit zwischen der Apothekenkette CVS und Amazon hat nun heikle Details dazu ans Licht gebracht, wie der Konzern Arzneimittelpreise drücken will, indem er Rezepte selbst abrechnet.

Allein dass sich Amazon bisher standhaft weigert, sich bei seiner Strategie für den Gesundheitsmarkt in die Karten schauen zu lassen, verursacht bei den Akteuren am Markt höchste Nervosität – auch wenn sie nach außen natürlich das Gegenteil behaupten. Denn langfristig sehen Marktbeobachter enormes Disruptionspotential. Dieser Annahme liegt auch der Rechtsstreit zwischen Amazon und CVS zugrunde: Der Versandkonzern hatte John Lavin rekrutiert, einen ehemaligen Spitzenmanager der CVS-Tochter Caremark, einem Pharmacy Benefit Manager (PBM), die in den USA maßgeblich die Preisbildung bei Arzneimitteln steuern: Die Unternehmen handeln Abgabepreise und Rabatte aus und bestimmen so, welche Arzneimittel für die Versicherten zu welchem Preis in den Apotheken abgegeben werden.

Im Frühjahr hatte Lavin seinen Arbeitgeber darüber informiert, dass er das Unternehmen verlässt, um eine leitende Position bei Pillpack einzunehmen. Daraufhin zog CVS vor Gericht. Das Argument: Der Postenwechsel stelle eine erhebliche Gefahr dar, da Lavin seine internen Kenntnisse nutzen werde, um das Geschäftsmodell von CVS Caremark zu zerstören. Denn trotz Dementi gebe es Belege dafür, dass der Konzern plant, den bisherigen Aufbau des Gesundheitssystems zu umgehen, indem er seine Marktmacht nutzt, um Preise und Rabatte direkt mit den Versicherungen zu verhandeln.

„Angesichts seiner robusten Infrastruktur, seiner betrieblichen Kapazitäten und der Reichweite seines Vertriebs ist Amazon-Pillpack in einer einzigartigen Position, um direkt mit Kostenträgern (Versicherern) zu verhandeln und so die Dienstleistungen von CVS Caremark zu verdrängen“, heißt es in der Klageschrift. Die Sorge: Lavin wurde angeheuert, um seine Kontakte zu den Versicherern zu nutzen und mit ihnen im Namen von Pillpack bessere Verträge auszuhandeln. Und CVS liefert in seiner Klageschrift auch konkrete Informationen, um seine Furcht zu untermauern: „Erst kürzlich hat Amazon-Pillpack in direkte Gespräche mit Blue Cross Blue Shield begonnen, einem Verbund von 36 Krankenversicherern, bei denen insgesamt 100 Millionen Amerikaner versichert sind, um deren Mitglieder mit verschreibungspflichtigen Arzneimitteln zu beliefern.“

Amazon hat vor Gericht versucht, die Befürchtungen zu zerstreuen – aber nicht dementiert. Es gebe keine „unmittelbare Pläne“, das Kerngeschäft von CVS Caremark anzugreifen, sagte ein Anwalt vor dem Gericht im Bundesstaat Rhode Island, um dann einzuräumen, dass Amazon bereits „eine Reihe unterschiedlicher Dinge erkundet hat“. Das Gericht konnte Amazon damit nicht überzeugen. „Herr Lavin wird sowohl mit privaten als auch mit öffentlichen Kostenträgern direkt verhandeln und Beziehungen zu diesen aufbauen. Beide sind momentan Kunden von CVS“, so Richter John McConnell. „Es ist darüber hinaus offensichtlich, dass Pillpack versuchen wird, direkt mit Versicherern und anderen Kostenträgern zu verhandeln.“ Er gab der Klage von CVS statt und verbot Lavin unter Verweis auf das Wettbewerbsrecht, innerhalb der nächsten 18 Monate zu Pillpack zu wechseln.

Die Sorgen von CVS werden auch durch die Politik befeuert: US-Präsident Donald Trump verspricht seit dem Wahlkampf 2016, die Arzneimittelpreise zu senken, und hat bereits einige Schritte in diese Richtung unternommen. Anfang 2018 dann hatte Amazon ein Gemeinschaftsprojekt mit der Großbank JPMorgan Chase und der Beteiligungsgesellschaft Berkshire Hathaway von Starinvestor Warren Buffett verkündet, um Wege zu finden, die Gesundheitskosten für die Mitarbeiter in den USA zu senken.

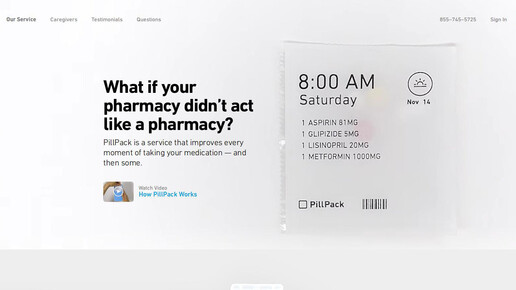

Analysten sehen das jetzige Vorgehen in diesem Licht: Mit seiner Marktmacht habe Amazon die Möglichkeit, Konditionen jenseits derer von Ketten wie Walgreens oder CVS auszuhandeln und könne so bei breiter Abdeckung die Kosten für Patienten und Versicherungen senken. Und Abdeckung ist das, was Pillpack bisher fehlt. Die Online-Apotheke, die auf den Versand verblisterter Arzneimittel spezialisiert ist, hat auch fast ein Jahr nach der Übernahme erst drei Logistikzentren und ist nicht in dem Maße gewachsen, wie viele Beobachter es erwartet haben. Die direkte Verbindung zu den Versicherern sehen viele Analysten deshalb als den entscheidenden Schritt, auf den Amazon hinarbeitet, um einen Fuß in den fast 500 Milliarden US-Dollar großen Markt mit verschreibungspflichtigen Arzneimitteln zu bekommen.

APOTHEKE ADHOC Debatte